※当サイトはアフィリエイト広告を利用しています

生命保険料を下げたい。

でも、生命保険金はいくら必要かわからない。

難しい悩みですよね。

保障を手厚くすれば安心ですが、保険料は高くなります。

生命保険金を決める前に、まず知っておくべきことがあります。

遺族年金はいくらもらえるか、です。

公的保険で足らない部分を、生命保険金で補えばいいのです。

生命保険金はいくら必要かについて、2章に分けて解説していきます。

生命保険はいくら必要?

では、生命保険金はいくら必要でしょうか。

そのために、必要保障額を計算します。

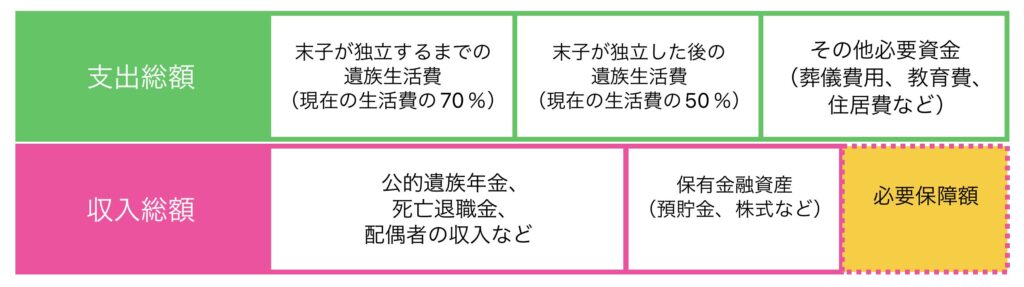

必要保障額ってなに?

生計を支える人が死亡した後、遺族が一定期間生活するために補填しなければならない金額です。

必要な金額は、支出総額から総収入を引いて求めます。

これを、「必要保障額」といいます。

必要保障額のイメージ

必要保障額の計算例

次の条件を仮定して考えてみます。

実際の計算は、ご自身の状況に応じてシミュレーションしてください。

夫婦と子どもの4人家族でシミュレーションしてみます

- 夫婦と子ども2人の4人家族

- 会社員の夫が死亡

- 妻は35歳、子は9歳と6歳

- 現在の毎月の生活費は25万円

- 教育費は一人当たり1000万円を用意する予定

- 妻は専業主婦

- 保有金融資産は考慮しない

まず、支出総額を計算します

★末子が独立するまでの遺族生活費です。

25万円 × 70% = 17.5万円

末子が23歳で独立するまでの期間は、

23歳 – 6歳 = 17年

末子が独立するまでの遺族生活費の総額は、3,570万円です。

17.5万円 × 12カ月 × 17年 = 3,570万円

★末子が独立した後の遺族生活費です。

ここでは仮に、妻が老齢年金をもらえる65歳になる期間までを考えることとします。

末子が独立した後の遺族生活費は、

25万円 × 50% = 12.5万円

末子が独立した時の妻の年齢を52歳とすると、65歳までの年数は、

65歳 – 52歳 = 13年

末子が独立した後から、妻が65歳になるまでの遺族生活費の総額は、1,950万円です。

12.5万円 × 12カ月 × 13年 = 1,950万円

★その他必要資金を計算します。

今回は教育費を考えます

1人1,000万円用意する場合は、2人で2,000万円です。

1,000万円 × 2人 = 2,000万円

全て合計して支出総額を計算します

★支出総額は、7,520万円です。

3,570万円 + 1,950万円 + 2,000万円 = 7,520万円

次に、収入総額を計算します

今回は遺族年金のみをシミュレーションします。

遺族年金については、こちらで解説しました。

遺族年金には、遺族基礎年金と遺族厚生年金があります。

遺族基礎年金は、子の年齢が18歳までもらえます。

遺族厚生年金は、被保険者の過去の収入で受給額が変わります。

ここでは、死亡した夫の月収が35万円だったとして計算してみます。

遺族年金を求めます。

・配偶者+子2人の期間の遺族年金の総額は、1,512万円です。

14.0万円 × 12カ月 × 9年間 = 1,512万円

・配偶者+子1人の期間の遺族年金の総額は、436万円です。

12.1万円 × 12カ月 × 3年間 = 436万円

・子の要件が無くなってから妻が65歳になるまでの遺族年金の総額は、1,858万円です。

8.6万円 × 12カ月 × 18年間 = 1,858万円

収入総額は、3,806万円です。

1,512万円 + 436万円 + 1,858万円 = 3,806万円

最後に、必要保障額を計算します

支出総額と収入総額から、必要保障額がわかります。

必要保障額は、

支出総額 ー 収入総額 で計算します。

7,520万円 ー 3,806万円 = 3,714万円

これが、生命保険金で補填が必要な金額です。

必要保障額は減少していく

必要保障額は、末子が誕生したときが最大で、その後は時間の経過とともに減少しています。

子育てが終わってからは、生命保険がそもそも不要な場合もあります。

その点で、収入保障保険は合理的です

死亡保険には、時間経過と共に保険金がだんだん減っていく、収入保障保険もあります。

とても合理的なので、検討してみる価値はあると思います。

生命保険は掛け捨て?貯蓄型?

生命保険は掛け捨て一択です。

理由は、コスパが良いからです。

貯蓄型の生命保険は、返戻金などの「貯蓄」の部分があるため一見お得に感じます。

しかし、この「貯蓄」は保険会社を通しているので、余分なコストがかかることは容易に想像できます。

貯蓄型保険の中身は、“生命保険+高いコストの投資プログラム“となっているのです。

このコストは、資産形成にとても不利に働きます。

保険の仕組みについては、後田 亨さんの「この保険、解約してもいいですか?」の本がわかりやすいです。

私もこの本を読みながら、保険の見直しを進めました。

無駄な保険が多いことがよくわかります。

保険の見直しをしたい方におすすめの一冊です。